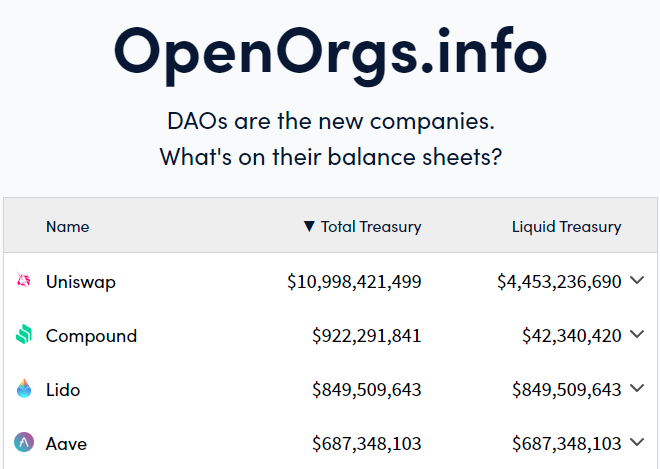

由 COMP 流动性挖矿于 2020 年夏季触发的 Defi 牛市已将许多 Defi 协议变成了快速增长的收入“怪物”。 你会认为这让他们处于舒适的财务状况,下面对 DAO 国库的粗浅观察似乎证实了这一点。 例如,OpenOrgs.info数据显示,一些顶级 Defi 协议早已坐拥数亿美元,甚至在 Uniswap 的情况下,甚至数十亿美元。

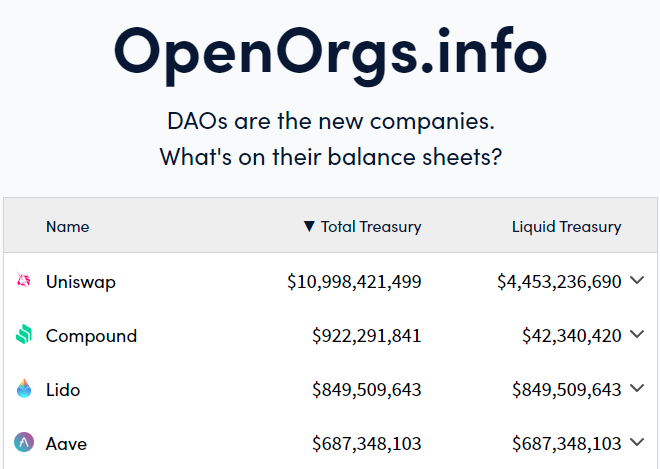

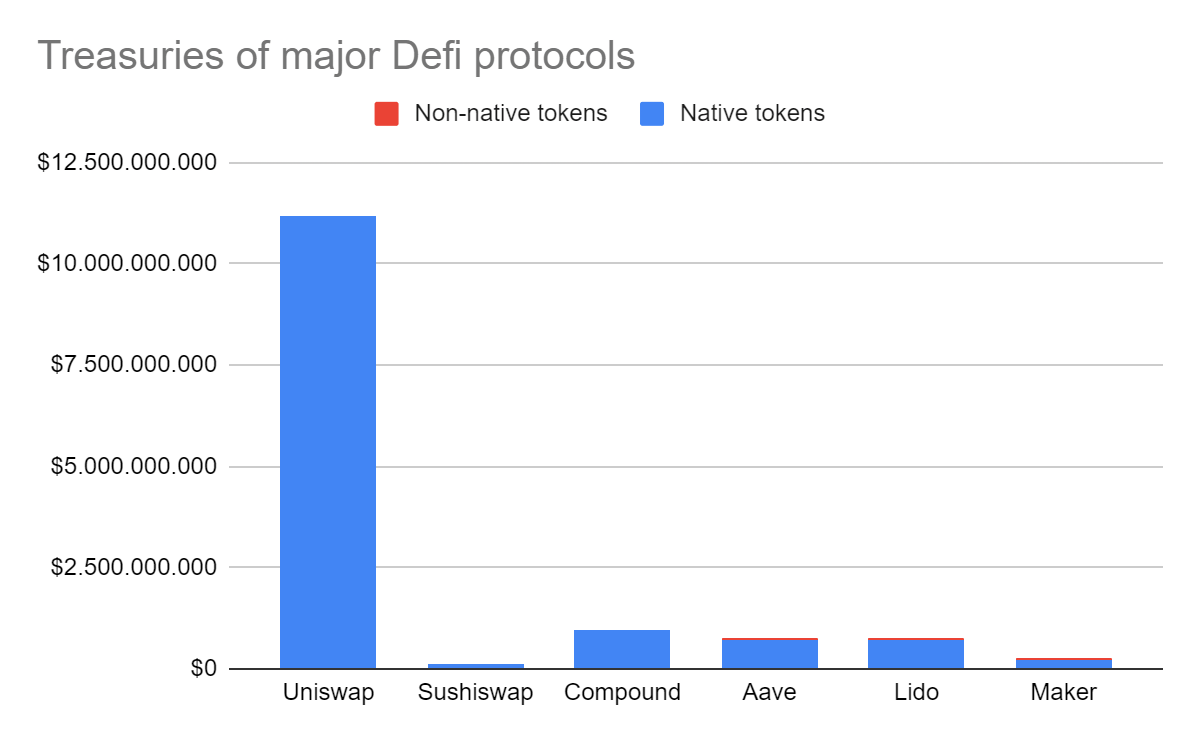

然而,几乎所有这些假定的国库价值都来自项目的原生代币,例如 UNI、COMP 和 LDO,如下图所示:

虽然我们同意项目资金中的原生代币可以作为财务资源,但将它们视为资产负债表上的资产弊大于利,并且经常被用作资金管理不善的借口。

为了阐明这一点,让我们快速理一下传统会计。

虽然 Defi 代币在法律意义上不被视为股权,但我们仍然可以从传统公司如何核算其股份中学习。简单地说,流通股(所有可供公开交易的股票)和限制性股票(目前正在行权的员工股)共同构成了公司的流通股。

这些流通在外的股份是授权股份的一个子集——对总发行量自行设定软上限。至关重要的是,已获授权但未发行的股份不计入公司的资产负债表。他们怎么可能?计算未发行股票将允许公司通过授权更多股票而不出售它们来任意夸大其资产。

我们希望您在 DAO 国库中看到与原生代币的联系:这些是授权但未发行股票的加密等价物。它们不是协议的资产,而只是报告 DAO 可以“合法”发行和出售给市场的代币数量。

因此,DAO 是否授权少量或大量代币进入其国库是没有意义的:它没有说明其实际购买力。为了说明这一点,想象一下 Uniswap 试图出售少至 2% 的国库代币。当通过 1inch执行此交易时,将订单路由到许多链上和链下市场,对 UNI 的价格影响将接近 80%。

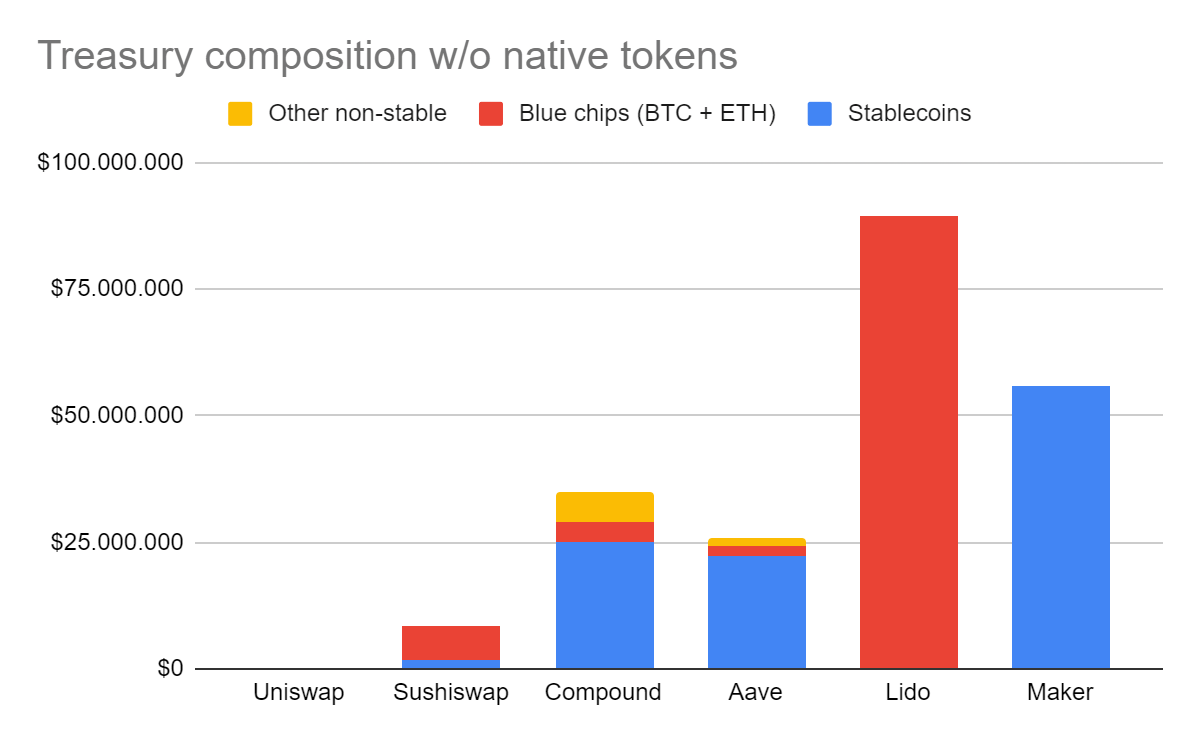

忽略已授权但未发行的股票,我们可以对 Defi 国库有不同的、更准确的了解。在本文中,我们将非原生资产进一步细分为三类:(1) 稳定币、(2) 蓝筹加密资产和 (3) 其他非稳定加密资产。使用这种新的分类,Uniswap 的资产约为 0,只有 Lido 和 Maker 的资产超过 5000 万美元。

但为什么这种规模的国库会出现问题?

首先,我们看到发行新股是不够的,你还必须在市场上出售它们。这种价格影响很快成为更大销售的制约因素。但更进一步,市场为您的原生代币支付的价格是不确定的,而是高度波动的。

其次,该价格取决于整体市场状况。加密市场经历了几个投机周期,在这些周期中,代币可以达到令人欣喜的估值,但也可以崩盘 90% 以上并在那里停留很长时间。

第三,当 Defi 项目迫切需要流动性时,可能与项目特定的风险相关:例如,当一个项目因 bug 或黑客攻击而遇到大型破产事件并希望让用户完整时,代币价格也往往会被压低——特别是如果持有人预计会出现稀释事件。